Der Begriff Direct Lending bezeichnet eine alternative Kreditfinanzierungsform. Im Gegensatz zum Kredit bei traditionellen Finanzinstituten entsteht eine Vertragsbeziehung direkt zwischen Kreditgeber (Investor) und Kreditnehmer (Unternehmen / KMU).

Dank der direkten Beziehung profitieren beide Seiten von besseren Konditionen. Das Direct Lending ist eine eigene Anlageklasse und Subkategorie von Private Debt.

- Kreditnehmer im Direct Lending: Als Kreditnehmer treten sowohl Privatpersonen, als auch Unternehmen auf. Hier konzentrieren wir uns auf Unternehmen als Kreditnehmer

- Kreditgeber im Direct Lending: Auf der Kreditgeberseite treten private Investoren und institutionelle Investoren auf mit Anlagebedarf im festverzinslichen Bereich.

Mit der Hilfe von innovativen Online-Plattformen investieren Investoren in Direct Lending Produkte und verdienen Zinsen. Zu diesen Produkten zählen unter anderen Peer to peer- und Crowdlending.

Unterschied zu Krediten mit Banken

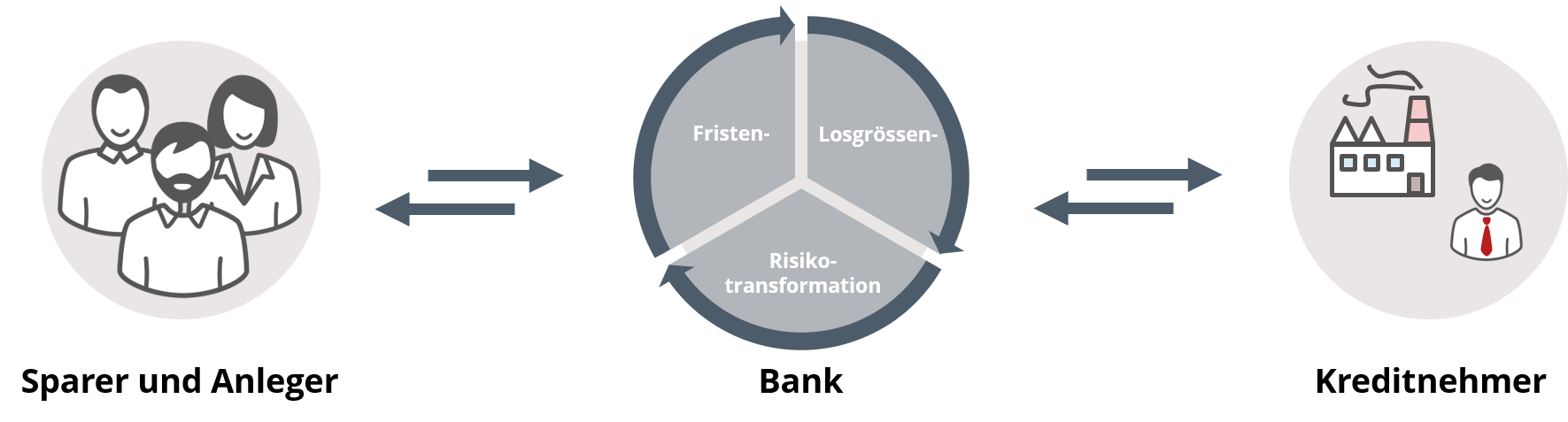

Im traditionellen Kreditgeschäft tritt die Bank als Intermediär auf und vermittelt zwischen Sparern (Kreditgebern / Investoren) und Kreditnehmern (Unternehmen).

Die Bank übernimmt im Rahmen dieser Vermittlungsfunktion drei volkswirtschaftliche Aufgaben:

- Losgrössentransformation: Die erste Aufgabe von Kreditinstituten im Bilanzgeschäft ist das Zusammenschnüren von vielen Kleinbeträgen zu wenigen Grossbeträgen. Die vielen Kleinbeträge sind die Spareinlagen und Girokonten der Sparer. Sie werden in Form von Krediten an die Kreditnehmer weitergegeben. Die Digitalisierung im Finanzwesen erlaubt es Kleinsparern direkt online auch mit kleinen Beträgen an grossen Investments teilzuhaben.

- Fristentransformation: Die zweite Aufgabe der Bank ist die Umwandlung von formell kurzfristigen Geldern in mittel- bis langfristige Kredite. Hierbei können Zinsbindungs- und Kapitalbindungsfristen transformiert werden. Durch den Hebeleffekt auf der Zinskurve verdient die Bank Geld, kreiert aber auch neue Risiken (Stichwort "Bank Run").

- Risikotransformation: Die dritte Aufgabe der Banken im Rahmen ihres Bilanzgeschäfts ist das Tragen des Kreditausfallrisikos. Sparer legen ihr Geld auf Spar- und Girokonten bei der Bank ein. Sie erwarten, dass dieses Geld von der Bank bestenfalls vermehrt wird. Damit die Bank den Sparern einen Zins anbieten kann, legt sie das Geld in Form von Krediten an. Das Kreditausfallrisiko trägt sie hierbei selber. Dafür wird sie bei Nichteintreten des Risikos den Grossteil der Gewinne behalten.

Direct Lending für Unternehmen / KMU

Im Direct Lending findet ausschliesslich Risiko-Transformation statt zwischen Unternehmen und Investor. Als Intermediäre treten online Plattformen auf als Vermittler zwischen den Parteien.

Online Plattformen bieten ihre Infrastruktur und zusätzliche Dienstleistungen an zur einfachen Vermittlung von Krediten, die direkt zwischen den Beteiligten zustande kommen.

Bei swisspeers erhalten KMU die Möglichkeit Firmenkredite mit einer Laufzeit von 6 bis 60 Monaten aufzunehmen. Nach der Bonitätsprüfung durch die Plattformbetreiber, wird der Firmenkredit mit seinen Merkmalen auf dem swisspeers Online Marktplatz ausgeschrieben und auktioniert (versteigert). Während die Bonitätsprüfung eine fairen Zinsbereich für den Kredit ermittelt, bestimmen in der Auktion Angebot und Nachfrage den finalen Preis.

Direct Lending für Investoren: Zinsen und Impact

Auf der Direct Lending Plattform von swisspeers werden Firmenkredite zwischen privaten und institutionellen Anlegern und Schweizer KMU vermittelt. Vorteile für den Investor sind:

Diversifikation: Damit die Investoren ihr Geld diversifiziert anlegen können, kann der Investor die Grösse seines Anteils am Kredit selber wählen (Minimuminvestition bereits ab CHF 1'000.-) und so seinen Zielanlagebetrag auf viele Kreditprojekte verteilen. Der Investor hat die Möglichkeit Aufteilung seines Anlagebetrags selber manuell vorzunehmen oder den integrierten Roboadvisor (Autoinvest Funktion) zu aktivieren.

Zinsen verdienen: Direct Lending wirkt dem Anlagenotstand im festverzinslichen Bereich im Schweizer Franken entgegen.

Mit einer Durchschnittsverzinsung von über 5% (aktuelle Zahlen auf der Statistik Seite) und einer kurzen Kapitalbindung von weniger als 2 Jahren bietet Direct Lending einen attraktiven Ausweg aus dem Anlagenotstand.

Investoren entscheiden selber, in welche Rating-Kategorien sie investieren wollen. Für das höhere Risiko werden sie mit einem Rating-abhängigen, höheren Zins kompensiert.

Impact Investing selbst gemacht: Der Investor wählt selbst aus, in welche Kreditprojekte, Firmen, respektive Projekte er investiert. Damit bestimmt er eigenständig auf Basis vollständiger Transparenz, welchen Impact sein Geld haben soll.

Im Gegensatz zum traditionellen Kreditgeschäft trägt hier nicht die Bank, sondern der Investor das Kreditausfallrisiko, wird dafür aber mit einem attraktiven Zins entschädigt. Swisspeers als Vermittler übernimmt zusätzlich die Bonitätsprüfung und stuft alle Kreditantragsteller in eine ihrer Rating-Klassen ein.