Beim Factoring werden Forderungen eines Unternehmens gegen ihre Forderungsschuldner (z.B. gegenüber Lieferanten) an ein Finanzitinstitut – den Factor – übertragen. Der Factor zahlt dem Unternehmen die Debitoren sofort ganz oder teilweise aus und übernimmt Inkassoaufgaben.

Wie funktioniert Factoring?

Der Factoring-Prozess wird in drei Schritten abgewickelt.

- Das Unternehmen, welches Factoring anwendet, liefert die Produkte oder Dienstleistungen an seine Kunden und stellt diesen die Rechnung zu. Der Factor erhält eine Kopie.

- Der Factor bezahlt dem Unternehmen sofort bis zu 100% des Rechnungsbetrags.

- Der Kunde – also der Debitor – bezahlt die Rechnung direkt an den Factor.

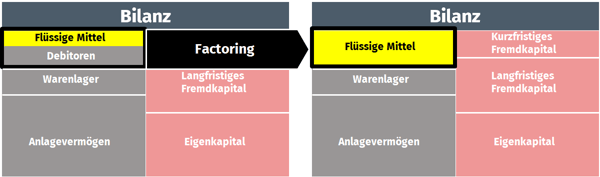

Abbildung: Mit Factoring werden Debitoren in flüssige Mittel gewandelt gegen eine Gebühr

Factoring Schweiz

In der Schweiz wird zwischen echtem und unechtem Factoring unterschieden. Beim echten Factoring wird das Risiko des Forderungsausfalls an den Factor übertragen, beim unechten Factoring verbleibt dieses beim Lieferanten.

Factoring KMU

Doch weshalb sollte ein KMU aufs Factoring zurückgreifen?

Vorteile des Factoring:

- So gewinnt das Unternehmen an Liquidität, da die Wartezeit und das Mahnwesen nach der Rechnungsstellung entfällt.

- Da der Factor die Rechnung zeitnah begleicht, können den Kunden längere Zahlungsziele eingeräumt werden.

- Durch die sofortige Liquidität im Unternehmen, können auf der anderen Seite Kreditoren schneller bezahlt werden und so Skonti besser genutzt werden.

Beim echten Factoring profitieren die Unternehmen zusätzlich von einer Risikoabsicherung, da der Factor seine Zahlungen auch bei Insolvenzfällen auf Kundenseite ausführt.

Das gesamte Debitorenmanagement (Mahnungen, Geldeingang überwachen, …) kann an den Factor ausgelagert werden, was Zeit, Mühe und Kosten spart.

Kosten Factoring

Der Factor verlangt zwischen 0.5% und 2.0% des angekauften Forderungsbestands. Die % Zahlen beziehen sich typischerweise auf einen Monat, d.h. pro Jahr blaufen sich die Kosten auf 6% bis 24%. Weiter lässt sich der Factor durch das Unternehmen für die Bonitätsprüfung der Debitoren pauschal entschädigen.

Den Kosten des Factoring stehen den Kosten für das eigene Debotitorenmanagement inklusive Inkasso und Debitorenbuchhaltung gegenüber. Können diese Kosten im Ausmass der Factoringkosten reduziert werden, lohnt sich Factoring für das Unternehmen.

Factoring Beispiel

Bei swisspeers haben wir bereits zahlreichen KMU bei der Finanzierung Ihrer Projekte geholfen, unter anderem mit unechtem Factoring.

Anbei ein Beispiel eines Büroartikel-Händlers, der über unsere Online Plattform sein kurzfristiges Finanzierungsbedürfnis von CHF 200'000 decken konnte. Mit dem Kredit konnte der Büroartikel-Händler einen Grossauftrag finanzieren und nach Frankreich expandieren.

Alternative zum Factoring?

Wir von swisspeers bieten Schweizer KMU die Möglichkeit, sich direkt bei privaten und institutionellen Investoren zu finanzieren.

Erfahren Sie hier, wie Sie mit dem Zessionskredit von swisspeers Zahlungsfristen überwinden und grössere Aufträge realisieren können

Wann ist Factoring nicht geeignet?

Für Factoring eignen sich nur Rechnungen denen eine klare Leistung in Form z.B. einer Warenlieferung zugrunde liegt. Rechnungen für Dienstleitungen und Werke (Werkverträge) eignen sich weniger für Factoring. Dies ist besonders wichtig zu beachten, wenn Unternehmen Warenfinanzierung in Betracht ziehen.

Factoring Anbieter Schweiz

Ein Factoring Anbieter, den wir kennen ist KMU Finanz in St. Gallen. Sie bieten vom Factoring bis zum Debitorenmanagement und weitere Treuhandservices an: KMU Finanz

Die weiteren, unabhängigen und seriösen Factoring Anbieter finden Sie auf der Seite des Schweizerischen Factoringverbandes