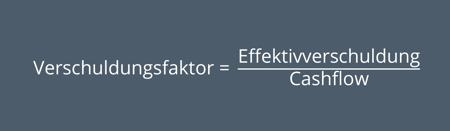

Der Verschuldungsfaktor gibt an, wie oft (in Anzahl Jahren gerechnet) der letzte Cashflow generiert werden müsste, bis die Effektivverschuldung vollständig abbezahlt ist. Grundsätzlich gilt, je tiefer der Verschuldungsgrad, desto mehr Sicherheit für die Gläubiger. Der Verschuldungsfaktor wird teilweise auch dynamischer Verschuldungsgrad genannt.

Verschuldungsfaktor Formel

Der Verschuldungsfaktor berechnet sich wie folgt:

Effektivverschuldung / Cashflow

Den Cashflow berechnen Sie, indem Sie die Abschreibungen zum Reingewinn addieren.

Verschuldungsfaktor Zielwert

Nachdem Sie den Verschuldungsfaktor berechnet haben, können Sie sich an folgenden Richtwerten orientieren:

- < 3: Sehr gut. Das Unternehmen wird die aktuelle Effektivverschuldung innerhalb der nächsten drei Jahre tilgen können.

- 3-6: Akzeptabel. Das Unternehmen wird zwischen 3 und 6 Jahre benötigen, um die Effektivverschuldung vollständig zurückzubezahlen.

- > 7: Verschuldungsfaktor zu hoch. Das Unternehmen wird mit dem aktuellen Cashflow länger als 7 Jahre benötigen, um die Verschuldung zu tilgen. Das Risiko für die Gläubiger ist hoch. Es sollte eine Restrukturierung / finanzielle Sanierung in Betracht gezogen werden.

Der Verschuldungsgrad kann auch einen negativen Wert annehmen, wenn die Verbindlichkeiten kleiner als die liquiden Mittel sind. Dies ist grundsätzlich ebenfalls positiv zu werten.

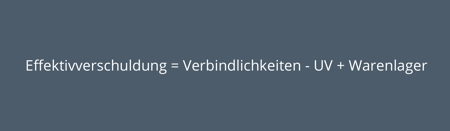

Effektivverschuldung

Die Effektivverschuldung ist die Differenz aus den Verbindlichkeiten eines Unternehmens und dem kurzfristig liquidierbaren Umlaufvermögen. Die Effektivverschuldung lässt sich wie folgt berechnen:

Kurzfristige Verbindlichkeiten + Langfristige Verbindlichkeiten – Umlaufvermögen + Warenlager

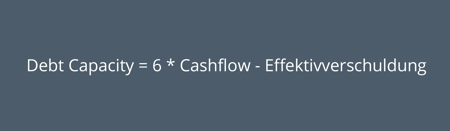

Debt Capacity (Verschuldungskapazität)

Mit der Debt Capacity lässt sich eine Aussage darüber treffen, wie viel Fremdkapital ein Unternehmen zusätzlich aufnehmen kann. Die Debt Capacity lässt sich wie folgt berechnen:

6 * Cashflow – Effektivverschuldung