Definition Venture Capital

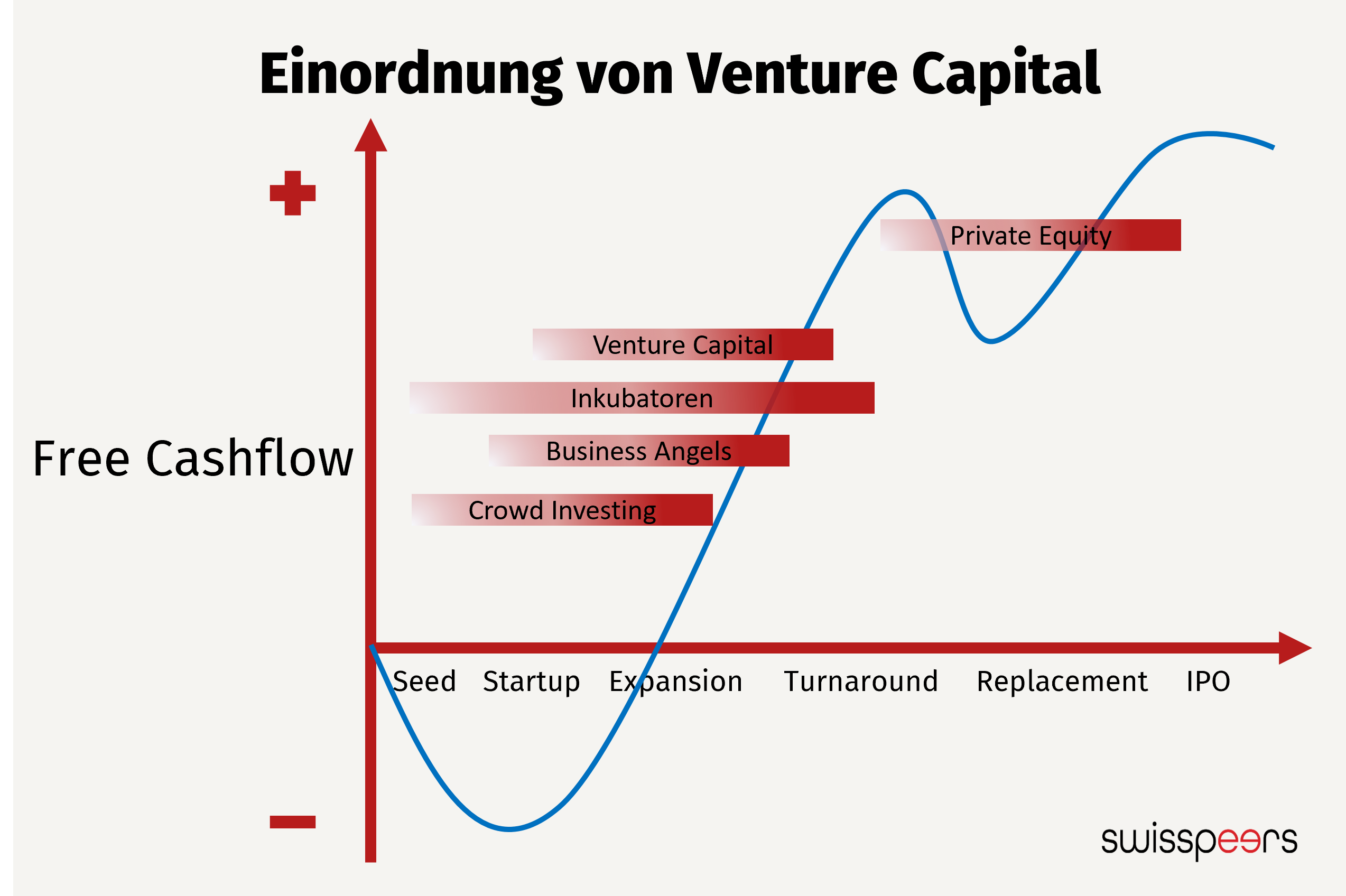

Als Venture Capital (auf Deutsch Risikokapital oder Wagniskapital) bezeichnet man eine Form der Eigenkapitalfinanzierung, bei der junge Firmen, wie Startups in der Wachstums- und Gründungsphase von externen Kapitalgebern im Austausch für Unternehmensanteile unter Verlustrisiko finanziert werden. Diese Finanzierung lässt sich in die Phasen Seed, Startup und Expansion unterteilen und ist ihrerseits eine Unterklasse von Private Equity (auf Deutsch Beteiligungskapital) einer Art von private Markets.

Abbildung 1: Venture Capital im Private Equity-Universum (eigene Darstellung).

Erklärung Venture Capital

Wir erklären die wichtigsten Fragen zu Venture Capital- wer bekommt es, wie wird es genutzt und wer investiert in Venture Capital?

Wer bekommt Venture Capital?

Startups mit geringen Umsätzen und einem erfolgsversprechenden Geschäftsmodell sind typische Empfänger von Wagniskapital. Investitionen finden typischerweise in stark wachsenden Märkten mit einem einzigartigen Kundennutzen seitens der Firma statt. Da die Unsicherheit zu Beginn der Unternehmensgründung hoch ist setzen Venture Capital Funds (Risikokapitalfonds) bei ihrer Beurteilung der Geschäftsidee hauptsächlich auf die Zusammenstellung und den universitären und beruflichen Hintergrund des Gründerteams. Startups, also junge Unternehmen mit einem skalierbarem und schnell wachsendem Geschäftsmodell sind bevorzugte Kandidaten bei der Investierung. Verschiedene Fonds spezialisieren sich auf unterschiedliche Branchen und stellen Experten ein, um die Geschäftsidee zu beurteilen.

Wer investiert in Venture Capital und Venture Capital Fonds?

Risikokapital wird mittlerweile von auf verschiedene Branchen und Unternehmensphasen spezialisierte Risikokapitalgesellschaften ausgeschüttet. Welche bekannten Fonds in der Schweiz agieren haben wir weiter unten in diesem Artikel beschrieben. Venture Capital-Gesellschaften sammeln über ein Zeitraum Geld bei Investoren ein, dass dann in einen Fonds investiert wird und für eine gewisse Zeit gesperrt wird. In diesem Zeitraum wird das Geld auf verschiedene Unternehmen verteilt und dem jungen Unternehmen in der Verwaltung und im Management assistiert. Nach der Sperrperiode werden die erworbenen Anteile abgestossen und an die Investoren ausgeschüttet.

Da Venture Capital zu den alternativen Investments zählt und durch ein hohes Risiko sowie einer langen Sperrperiode gekennzeichnet ist, eignet es sich eher für institutionelle oder wohlhabendere Investoren.

Wie wird Venture Capital genutzt?

In der Gründungsphase eines Unternehmens ist das Risiko eines Totalausfalls sehr hoch, weswegen eine klassische Finanzierung über Kredite nicht immer zur Verfügung steht. Bei einem attraktiven Geschäftsmodell wird die Finanzierung von Venture Capital-Gesellschaften übernommen, die einen Minderheitsanteil für meist ab 50.000 CHF erwerben. Mit diesem Investment kann das Startup erste Produkte bauen, Kampagnen entwickeln und sich auf das Produkt konzentrieren. Unterstützt wird es dabei vom Fonds, der der Firma im Prozess eine profitable Firma zu erschaffen mit Management- und Betriebswirtschafts-Expertise zur Seite steht. In späteren Finanzierungsrunden können weitere Fonds einsteigen und ihrerseits Anteile erwerben. Bei einer erfolgreichen Firma werden diese Anteile am Ende des Investitions-Zeitraums verkauft.

Vor- und Nachteile von VC-Investments

Im folgenden Abschnitt werden wir euch die wichtigsten Vor- und Nachteile zu Wagniskapital-Investments aus Investoren-Sicht vorstellen, um eine informierte Investment-Entscheidung zu treffen.

Vorteile

Investitionen in Venture Capital beginnen früh im Lebenszyklus einer Firma, wodurch die Möglichkeit besteht zu einem geringen Betrag in potenziell profitable Unternehmen zu investieren. Zusätzlich zur erhöhten Rendite wird das Risiko auf viele verschiedene Startups verteilt, was das Gesamtrisiko senkt. Mit Experten, die dem Startup in Führungs- und Management-Fragen zur Verfügung verfügt das Unternehmen über mehr Ressourcen und Kollaborationsmöglichkeiten als ohne entsprechendes Investment. Geschäfts-Ideen, die Geschäftsbanken zu risikoreich erscheinen können so trotzdem finanziert werden. VC-Funds können dem Startup die Finanzierung in späteren Runden erleichtern und die Möglichkeit einer grösseren Rendite erhöhen.

Nachteile

Der Zeitpunkt des Investments erhöht nicht nur die potenzielle Rendite, sondern ebenfalls das potenzielle Risiko. Es ist nicht sicher möglich kommende Disruptoren zu identifizieren, weswegen 9 von 10 Investments bei VC-Fonds einen Totalausfall erleiden. Im DACH-Raum enden einige dieser Firmen als KMUs, die den Verlust der anderen Investments ebenfalls nicht ausgleichen können. Fonds sind auf den überdurchschnittlichen Erfolg von wenigen hochprofitablen Investments angewiesen. Da die Investments in VC-Fonds typischerweise nur für wohlhabendere Investoren zu leisten sind und das Kapital über einen langen Zeitraum gesperrt ist, eignen sich Venture Capital-Investments nicht, wenn das Kapital in der Zwischenzeit benötigt wird oder man auf Rückzahlungen in Form von Dividenden angewiesen ist. Zusätzlich ist die Selektion, Betreuung und der abschliessende Verkauf der Anteil sehr teuer, was die Verwaltungskosten für den Fonds erhöht und die Gesamtrendite für den Anleger mildert. Nach Ablauf des Investitionszeitraums kann es für den Fonds ungünstig sein die Anteile zum derzeitigen zu verkaufen und nicht in der Lage zu sein das auf einern späteren Zeitpunkt zu verschieben.

Rendite-Risko-Verteilung bei Venture Capital Investments

Das amerikanische Forschungsinstitut National Bureau of Economic Research (NBER) kommt im Jahr 2001 in einem Working Paper auf eine durchschnittliche Jahresrendite von 19.1 Prozent. Zusätzlich schlagen die Hälfte der in den 25 Jahren betrachteten VC-Fonds den Gesamtaktienmarkt (in Form des amerikanischen S&P 500). Diese Rendite liegt deutlich über der langfristigen Rendite gängiger Aktienindizes, was laut Forschern am „Small-Cap-Factor“ liegt, bei dem kleine Unternehmen durch ihre Spezialisierung und Flexibilität eine höhere Rendite erwarten können.

In einer weitere Studie von Duong aus dem Jahr 2014 wird Standardabweichung der Renditen von Venture Capital-Investments mit 15 Prozent im Jahr angegeben, während sie bei Fund of Funds (Fonds, die in andere VC-Fonds investieren) bei 8% liegt. Die erwartete Rendite steigt im Zeitverlauf an – während die erwartete Rendite nach 5 Jahren noch bei etwa 6 Prozent liegt steigt diese nach 10 Jahren auf 9 Prozent an. Private Equity als Anlageklasse kann für die gleichen Zeiträume eine Rendite von 12% nach 5 und 18 Prozent nach 10 Jahren aufweisen. Hier sieht man den Faktor der zeitlichen Diversifizierung, der die Abweichung der Renditen im Zeitraffer der erwarteten Rendite annähert.

Liquidität von Investitionen in Venture Capital

Die Liquidität von VC-Fonds unterscheidet sich je nach Einstiegszeitpunkt im Unternehmen, der Branche sowie der gewählten Strategie. In risikoreicheren Branchen und bei risikoärmeren Strategien liegt der Exit des Fonds meist bei 10 Jahren, während es in risikoärmeren Branchen und Strategien bei 3 Jahren liegen kann. In dieser Zeit kann man auf dieses Kapital nicht zugreifen, da der Fondsmanager damit die laufenden Kosten bezahlt sowie Investitionen tätigt. Im Regelfall verpflichtet man sich zu einem Zeitpunkt X die vereinbarte Summe einzuzahlen, woraufhin der Fondsmanager mit der Selektion der Unternehmen beginnt und damit die Haltedauer startet. Während dieser Zeit finden typischerweise keine Auszahlungen in Form von Dividenden statt, was die Liquidität zusätzlich senkt.

Venture Capital Markt Schweiz

In unserem Blog-Artikel zum Venture Capital-Markt in der Schweiz haben wir Ihnen die wichtigsten Trends und Ergebnisse vorgestellt. Der VC-Markt ist in den letzten Jahren stetig gewachsen und hat nach einem Corona-bedingten Rückgang im Jahr 2022 neue Höchststände erreicht. Im Jahr ersten Halbjahr 2022 sind CHF 2.6 Milliarden Franken investiert und bereits 163 Finanzierungsrunden durchgeführt worden. Das gesammelte Kapital verteilt sich zu 48% auf die Informations- und Kommunikationstechnik inkl. Fintech, gefolgt mit 25% von Cleantech. Kantonal sind Finanzierungsrunden ungleich verteilt- 70 Finanzierungsrunden kann Zürich, 35 Waadt und der Rest der Schweiz 58 verbuchen. Für die Zukunft lässt sich noch kein klarer Trend abzeichen. Einerseits hat sich das makroökonimische Umfeld geändert und andererseits ist es für Start-Ups schwieriger geworden eine ausreichend hohe Finanzierung zu finden.

Venture Capital Funds Schweiz

Im folgenden sind beispielhaft einige grosse Schweizer Venture Capital-Firmen aufgeführt und näher beschrieben. Diese Firmen vermitteln einen Eindruck, wie der Schweizer Venture Capital-Markt funktioniert.

Redalpine

Redalpine ist einer der führenden europäischen Venture Capital-Firmen mit einem Fokus auf skalierbaren Unternehmen. Die Firma fokussiert sich auf Seed- und Early-Stage-Investments in disruptiven Technologien.

Capital under Management: ca. CHF 1 Mrd.

Gründungsjahr: 2007

Mitarbeiter: 25

Portfolio-Unternehmen: Taxfix, N26, Lunaphore, Razor, ZenJob, Home

Investieren ab: CHF 1-8 Mio.

SICTIC

Der Swiss ICT Investors Club (SICTIC) ist eine gemeinnützige Organisation, die in über 800 Startup Pitches über 500 indivuiduelle Investoren mit Firmen in Kontakt gebracht hat. Die Investitionssumme pro Investor ist dabei individuell und reicht von CHF 200.000 bis CHF 2 Millionen. Auf unabhängigen Veranstaltungen werden Investoren und Startups zusammengeführt und durch die Expertise in Deals und Matchmaking unterstützt.

Gründungsjahr: 2014

Portfolio-Unternehmen: Frontify, Get your Guide, Carbon Delta

Branchen: ICT (Informations- und Kommunikationstechnologie inkl. Fintech)

Geographischer Fokus: Schweiz

Emerald Technology Ventures

Emerald Technology Ventures ist eine globale Investment-Firma, die u.A. Fonds für die Schweiz und Singapur Fonds aufgesetzt hat. Der Fokus liegt auf nachhaltigen Technologien, in denen die Firma eine grosse Expertise hat. Mit über 400 Transaktionen hat es eine langr Geschichte an Investitionen.

Gründungsjahr: 2000

Mitarbeiter: 35

Capital under Management: EUR 300 Millionen

Portfolio-Unternehmen: Actnano, AlphalCs, Future Meat, GeoDigital

Geographischer Fokus: Europa, Asien

Endeavour Vision

Endeavour Vision ist eine Private Equity-Firma mit einem Fokus auf Growth-Stage Gesundheits-Firmen. Das Ziel ist es die Gesundsheitsversorgung von Millionen Menschen zu verbessern. Die Firma mit Sitz in Genf hat ein ausserordentliches Branchenwissen und internationale Erfahrung, die sie bei ihren erfolgreichen Exits gezeigt hat.

Gründungsjahr: 2000

Mitarbeiter: 14

Capital under Management: CHF 870 Millionen

Portfolio-Unternehmen: Sophia Genetics, Medartis, Intelycare, CeQur

Geographischer Fokus: Europa, USA